家づくりにかかる税金の種類とは?住宅のプロが徹底解説!

--------------------------------------------

セキホームは、富山県で「明るく開放的で高性能な住まい」を提供する注文住宅メーカーです。

外観・内観ともデザインにこだわり、理想のお家を形にします。

お住まい後のアフターフォローもお任せ下さい!

セキホームで、あなただけの理想の住まいを形にしませんか?

目次

みなさん、こんにちは。 富山の注文住宅メーカー セキホームの萩原です。

理想をかなえたマイホームでの暮らし、それぞれに憧れをお持ちかと思います。マイホームは高いお買い物ですが、必要な費用を把握して、それをもとに資金計画を立てておけば、予期せぬ出費を抑えられますし、家づくりをスムーズに進めることができます。

家づくりの総費用には、家本体や家まわりの外構工事などにかかる「建築工事費」のほかに「諸費用」として、税金や地鎮祭・上棟式費用、引っ越し費用などがあります。

その中で、住まい取得にかかる税金には種類があり、その都度支払うものについては、現金を準備しておいた方がよい場合もあります。また、支払うだけでなく、軽減措置や戻ってくる場合もありますので、予めチェックしておくとよいです。

家づくりに関係する税金について、まとめてみましたので、参考にしてみてくださいね。

家づくりにかかる税金の種類とは?

家づくりではどのような税金が必要になるのでしょうか。大きく2つに分けてご説明します。

家を建てるときにかかる税金

家を建てるときに必要な税金は主に4つあります。

1つは、不動産取得税です。これは、土地や建物を購入したときに支払う税金で、物件の価格や地域によって税率が異なります。

2つ目は、登録免許税で、新しく建物や土地を購入して登記する際と、ローン借り入れ時の抵当権設定の際に支払う税金です。

このほか、建築確認申請書に貼る印紙を購入するための印紙税、新築住宅の建築工事費にかかる消費税があり、消費税は通常お見積りに記載されています。

家を建てた後にかかる税金

家を建てた後に納める税金もあります。

固定資産税は、毎年1月1日時点で土地建物を所有している人に課される税金です。納める金額は、土地建物の価値(固定資産税評価額)に基づいて計算されます。

また、都市計画区域内に土地建物の所有する場合には、都市計画税も課税されます。

家を建てるときにかかる税金の詳細

家を建てる過程で支払う印紙税、消費税、登録免許税、不動産取得税についてご説明していきます。

印紙税

工事請負契約やローン契約、不動産売買契約などに対して課税されるもので、契約を交わすときに印紙を購入し、貼り付けて納めます。お見積りには通常記載されていません。

記載金額が10万円を超える不動産売買契約や、同じく100万円を超える工事請負契約については、2027年3月31日までに作成されるものであれば、軽減措置が適用されます。

1,000万~5,000万円以下の建物の場合、工事請負契約の印紙税は本来2万円ですが、1万円に軽減されます。

消費税

消費税は、家本体工事費、家まわりの別途工事費のほか、融資手数料や引っ越し費用などにもかかってきます。消費税の金額はお見積り等に記載されていることがほとんどです。

土地は課税対象ではないため、土地そのものに消費税はかかりません。ただし、土地の売買に関する仲介手数料や住宅ローンの事務手数料などには消費税がかかります。

登録免許税

土地や建物などの不動産を取得して、登記の手続きをする際に納めるのが、登録免許税です。土地と建物を取得した場合は、それぞれ納める必要があります。住宅ローン借り入れ時の抵当権の設定の際にも、登録免許税が課されます。

新築住宅の場合は通常、完成して引っ越す前までに登記を行います。

納税額は、不動産の固定資産税評価額×税率で算出されます。まだ固定資産税評価額がつけられていない新築住宅の場合は、法務局の定める基準価格×税率で算出されます。

税率は登記の種類ごとに異なり、それぞれに軽減措置が設けられています。

特例として「特定認定長期優良住宅」、「認定低炭素住宅」、「特定の増改築等がなされた住宅用家屋」に該当する場合は、税率が0.1%まで軽減されます(2027年3月31日まで)。要件の詳細は、セキホームのスタッフまでご相談ください。

不動産取得税

不動産取得税とは、新しく家や土地などの不動産を取得したときに、一度だけ課される地方税(都道府県税)です。納税額は、取得した不動産の価格と取得した時期の標準税率に応じて算出され、一定の条件を満たす不動産については、標準税率4%から3%に軽減されます(2027年3月31日まで)。土地・建物を両方とも取得した場合は、それぞれについて納める必要があります。

新築住宅については、特例として固定資産税評価額が1,200万円を超えない場合、不動産取得税はかからず、さらに認定長期優良住宅であれば1,300万円までは課税されません。新築住宅を建てる土地についても軽減があります。

適用を受けるには申告が必要です。詳しくはセキホームのスタッフへご相談ください。

家を建てた後にかかる税金の詳細

家を建ててからの固定資産税、都市計画税、贈与税について解説します。

固定資産税

固定資産税とは、毎年1月1日時点で土地・建物などの固定資産を所有している人に、資産の価格に応じて課される税金のことです。おおむね4月から5月頃に各市町村から納税通知が送られてきて、1年分を4期(富山市の場合は4月、7月、12月、2月)に分けて納めます。

固定資産税は、固定資産税評価額(建物・土地の課税標準額)×標準税率1.4%で算出されます。標準税率は市町村により異なることがあります。

要件を満たした新築住宅(認定長期優良住宅を含む)、耐震改修、バリアフリー改修、省エネ改修については、減額措置があります。

都市計画税

都市計画税とは、道路や公園などの都市基盤を整備するための事業費にあてる税金です。「市街化区域内」に土地や建物を所有している人に対して、固定資産税と併せて課税されるもので、都市計画税がない市町村もあります。

富山市の納税額は、固定資産税評価額(建物・土地の課税標準額)×標準税率0.3%で算出されます。

2024年の家づくりに利用できる補助金、減税制度

2024年に新築住宅を購入する際に利用できる補助金や減税制度から、3つを取り上げてご紹介します。

子育てエコホーム支援事業

子育てエコホーム支援事業は、エネルギー価格の高騰に対応できる環境を提供するため、子育て世帯や若者夫婦が省エネ性能の高い新築住宅の購入や、住宅を省エネ改修する際のサポートを目的としています。子育て世帯や若者夫婦による省エネ投資を促し、2050年のカーボンニュートラルの実現を図ることを目的として、創設されました。

対象者となるのは、子育て世帯または若者夫婦世帯でエコホーム支援事業者との間で工事請負契約を結び住宅を新築される方です。

※令和5年11月2日以降に基礎工事より後の工程の工事に着手した住宅が補助対象です。

対象住宅は証明書等で、長期優良住宅もしくはZEH水準住宅に該当する住宅になります。長期優良住宅で1住戸あたり最大100万円、ZEH水準住宅で1住戸あたり最大80万円の補助が受けられます。

交付申請の受付は2024年12月31日までとされていますが、予算上限があるため早めの申請がおすすめです。

住宅ローン減税

家づくりでは、大半の方が住宅ローンを組むと思います。

住宅ローン減税(住宅借入金等特別控除)は、住宅ローンを利用して住宅を新築・取得する際に適用される減税制度です。2022年度の税制改正により、2025年12月末まで延長されています。

新築住宅の場合、原則13年間にわたり、年末時点の住宅ローン残高の0.7%が所得税から減税されます。ただし、住宅ローン減税には適用される借入限度額が定められています。

この制度を利用する際は、入居した翌年に確定申告をする必要があります。会社員の場合は、2年目以降、会社の年末調整で申告できるようになります。

2024年1月以降に建築確認を受けた新築住宅で、省エネ基準を満たす住宅でない場合は住宅ローン減税を受けられませんので、注意が必要です。

最大1,000万円の贈与税非課税枠

マイホームを建てる際、両親などから大きな資金提供(贈与)を受ける方もいると思います。

住宅取得のための贈与の場合、親・祖父母からの贈与であれば500万円まで(省エネ住宅なら1,000万円まで)非課税になる特例制度(適用期限2026年12月31日まで)があります。

課税方法は大きく分けて「暦年課税制度」と「相続時精算課税制度」があり、選択することができます。

暦年課税制度は、暦年(1月1日~12月31日)ごとに贈与を受けた金額を合計し、その贈与を受けた金額の合計額が110万円(基礎控除)を超えた場合に贈与税がかかる制度です。

相続時精算課税制度は、原則として贈与した年の1月1日において60歳以上の父母や祖父母などの直系尊属から、同年1月1日において18歳以上(2022年3月31日以前は20歳以上)の子・孫に対して贈与する場合に選択できる制度です。贈与財産の累計が2,500万円(特別控除額)までは贈与税がかかりません。

住宅取得等資金の非課税枠1,000万円を使った場合の実際の非課税額は次のようになります。

- 暦年課税制度…基礎控除額110万円+非課税枠1,000万円=1,110万円まで非課税

- 相続時精算課税制度…特別控除額2,500万円+非課税枠1,000万円=3,500万円まで非課税

なお、この制度を利用するには、確定申告をする必要があります。

新築住宅の購入時にかかる税金の事例

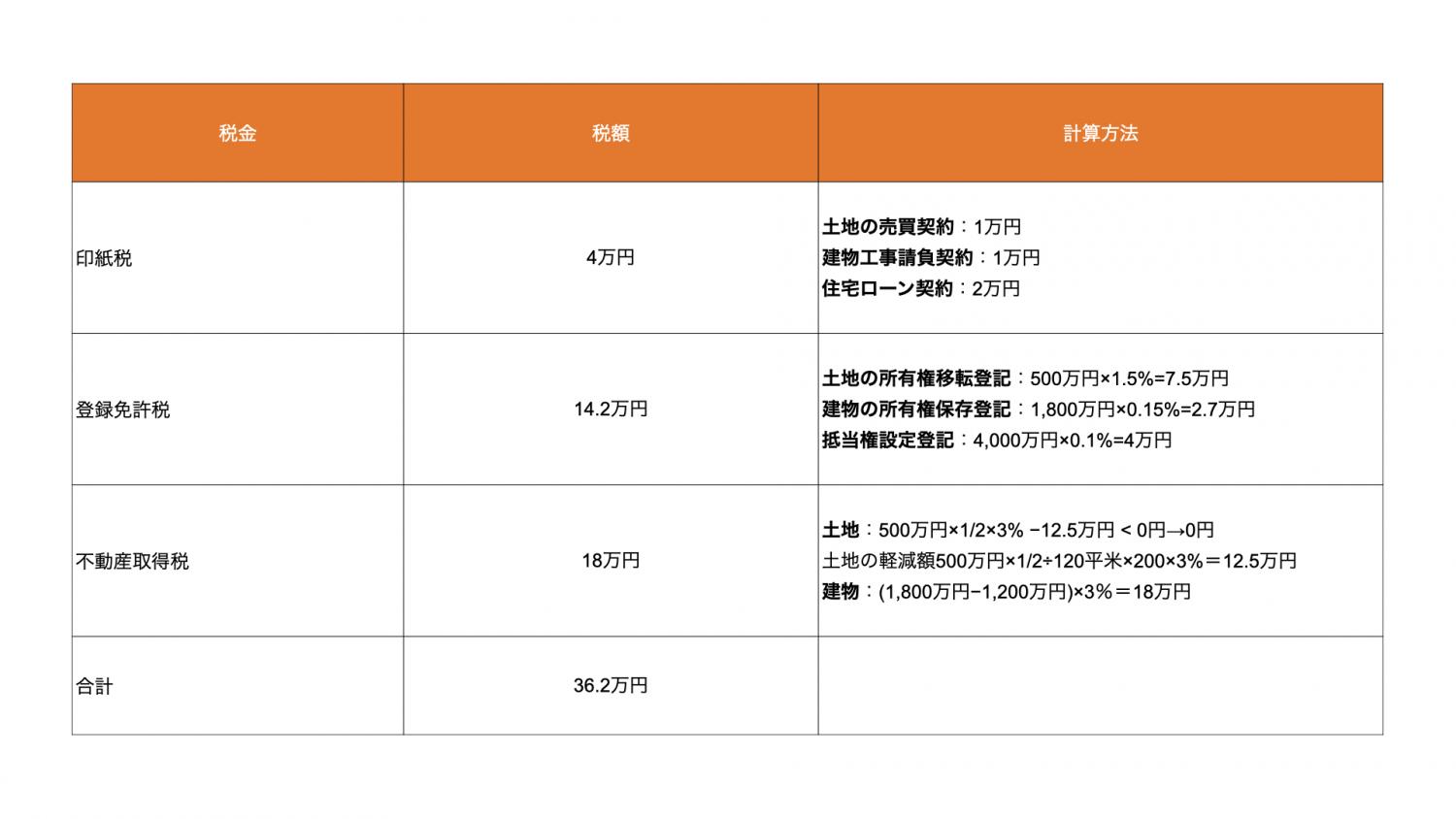

家を建てる際にかかる税金について、より具体的に理解できるように、次の条件でシミュレーションを行いました。以下の条件で税金を計算してみます。

【条件】

・土地の売買価格1,000万円、建物を3,000万円で新築。

・土地を購入して3年以内に一般住宅を建築。2025年入居。

・土地の固定資産税評価額500万円、建物の固定資産税評価額1,800万円。(土地120平米、建物80平米)

・住宅ローン借入額は4,000万円。

一度だけ支払う税金

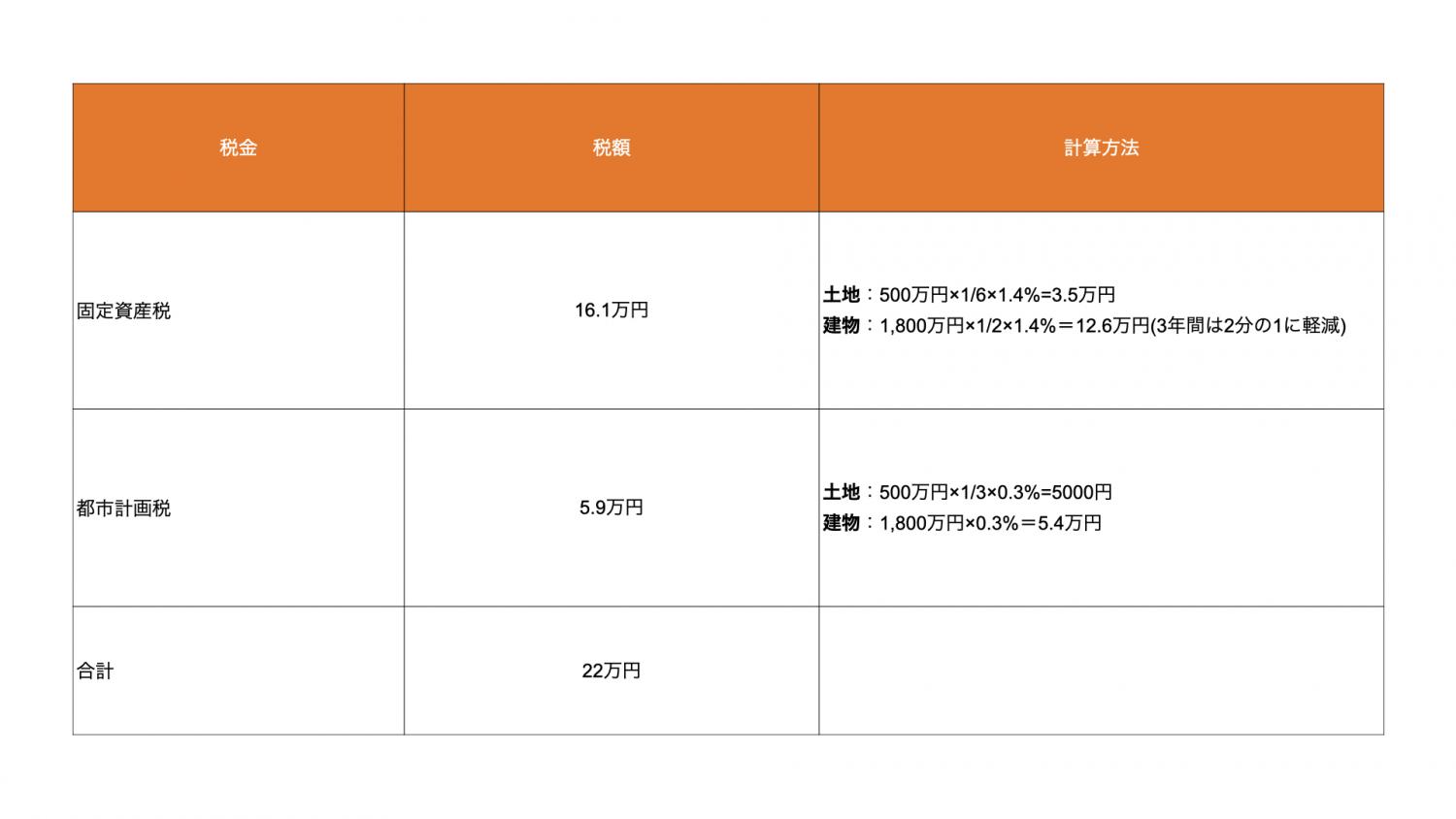

毎年支払う税金

注意:各税金は 2024年9月現在の税制を基準に計算しているため、税額は変動する可能性があります。

戻って来る税金

一般的な住宅を建てた場合、2025年12月末までに入居した方が住宅ローン控除を受けることが出来ます。新築住宅・買取再販の場合は最大13年間、中古住宅の場合は10年間の住宅ローン控除が受けることができます。

しかし、2024年以降に入居する場合は新築住宅であっても所定の省エネ基準に該当しない場合は控除期間が10年になってしまうため注意が必要です。

一般的な住宅では1年間に最大14万円控除を受けることができ、10年間で140万円となります。省エネ基準に該当する住宅の場合は1年間に31.5万円、13年間で409.5万円の控除を受けることが可能です。

税金を考慮した家づくりの資金計画の考え方

家を新築する際には、税金も含めた資金計画をしっかり立てておくことが大切です。

例えば、土地と建物を合わせて5,000万円の家の場合、一度だけかかる税金は約53万円、毎年の税金は約23万円ほどとなります。また、購入後は毎年の固定資産税の支払いも見込んでおく必要があります。

住宅ローン控除を活用する方法もありますが、控除期間終了後も長期的な返済計画に余裕を持たせましょう。

まとめ

今回は、家づくりに関わる様々な税金と、2024年の新築住宅で利用できる補助金や減税制度についてご紹介しました。

マイホームを建てる際、税金は避けて通れないものですが、条件次第では、補助金や減税制度が活用できますし、税金の軽減措置や非課税措置によって負担を減らすことができます。認定長期優良住宅やZEH住宅のように性能の高い住宅であれば、税制優遇がより手厚くなります。

マイホーム新築を検討されている方は、優遇措置の適用要件の変更や期限の延長、新しい制度の創設について、最新の情報をチェックしておくことをおすすめします。

税金のことや最新の補助金制度を含め、家づくりについて詳しく知りたい方やお悩みの方は、ぜひセキホームへお気軽にご相談ください。

補助金チェックシートはコチラからダウンロード!

今回はこの記事を読んでくださった皆さんに富山県で使える助成金をまとめた「富山の助成金チェックシート」をプレゼント!

この記事を書いた人